Pensioni, l’Italia ha un problema di sostenibilità (e non è sola)

Il rallentamento delle nascite e l’allungamento delle aspettative di vita, specialmente nei Paesi sviluppati, hanno innescato una dinamica di invecchiamento della popolazione che sta pesando sui sistemi pensionistici pubblici, minandone la sostenibilità finanziaria. Il discorso non è nuovo: da anni i vari governi che si sono succeduti alla guida del nostro Paese tentano di riformare il sistema pensionistico italiano, ma faticano a far digerire ai cittadini un quanto mai necessario innalzamento dell’età di pensionamento.

Il problema italiano è l’eccessivo affidamento al primo pilastro della pensione, cioè la previdenza pubblica.

Ma vediamo meglio

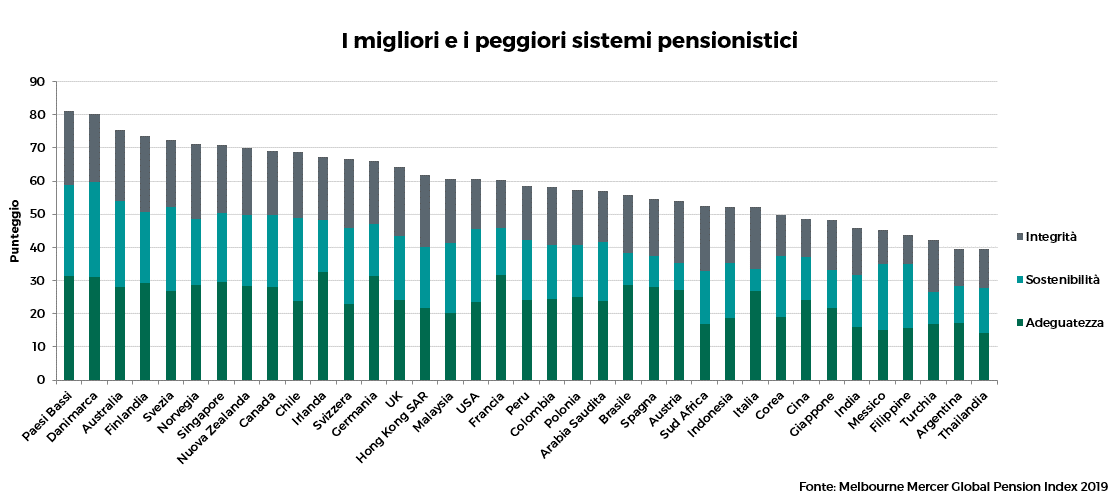

Confrontato con la situazione di 37 Paesi di tutto il mondo – il sistema pensionistico italiano risulta quello più a rischio sul fronte della sostenibilità finanziaria. È quanto è emerso dall’undicesima edizione del Report Melbourne Mercer Global Pension Index, che ha messo in luce punti di forza e di debolezza di ciascun Paese, analizzando i sistemi pensionistici sulla base di oltre 40 indicatori, suddivisi in tre macro-aree: adeguatezza (livello delle prestazioni erogate per la media dei lavoratori), sostenibilità (percentuale di adesione a fondi di previdenza complementare e a fondi pensione) e integrità (livello di fiducia che i cittadini di ogni paese hanno nel loro sistema)

Sul podio, al primo posto, troviamo i Paesi Bassi con 81 punti. A seguire, Danimarca e Australia, rispettivamente con 80,3 e con 75,3 punti. L’Italia si piazza al 27esimo posto, con 52,2 punti.

Analizzando più da vicino i dati, salta all’occhio come il sistema previdenziale italiano ottenga punteggi più che buoni sia sul fronte dell’adeguatezza (67,4/100) sia su quello dell’integrità (74,5/100). Semmai, il problema – tristemente noto – è la sua bassissima sostenibilità (19/100): in altre parole, i lavoratori delle nuove generazioni rischiano di non poter ricevere l’assegno previdenziale.

Serve un approccio multi-pilastro

Per l’Italia, dunque, il nocciolo del problema è la mancanza di un approccio multi-pilastro al sistema pensionistico. “In una prospettiva di medio-lungo periodo, è arrivato il momento di cercare un nuovo equilibrio, sia per le generazioni anziane, che potrebbero ancora voler contribuire al benessere più ampio del sistema Paese, sia per le giovani generazioni, che rischiano di dover pagare un conto insopportabile”, osserva Marco Valerio Morelli, amministratore delegato di Mercer Italia.

Ad oggi, le soluzioni a disposizione dei risparmiatori per attivare una pensione integrativa sono molteplici. E qui entriamo in pieno secondo e terzo pilastro pensionistico.

- Il secondo pilastro coincide di fatto con i fondi pensione chiusi o negoziali, così chiamati perché il versamento al fondo è libero e volontario ma possibile solo se si rientra nel perimetro di un accordo di categoria o aziendale.

- Al terzo pilastro si riconduce invece qualsiasi piano pensionistico privato avviato per iniziativa personale e per costruire una futura rendita integrativa, indipendente dalla propria situazione lavorativa e professionale.

Il suddetto piano pensionistico privato si può realizzare attraverso fondi pensione aperti, Piani Individuali Pensionistici (PIP), Piani di Accumulo del Capitale (PAC) e, in generale, qualunque modalità di risparmio per il futuro. I fondi pensione aperti offrono agli aderenti una o più linee di investimento, ognuna caratterizzata da una combinazione di strumenti finanziari e da uno specifico rapporto tra rischio e rendimento. I PIP, dal canto loro, sono realizzati tramite assicurazioni sulla vita o polizze Unit Linked (ma sono possibili anche forme miste). Non finisce qui.

I benefici del PAC

Altra modalità per effettuare un accantonamento in vista degli anni della pensione è quella del Piano di Accumulo del Capitale, che consente a ognuno di investire i propri risparmi dilazionando i relativi versamenti nel tempo e destinando a ciò somme di importo anche piccolo. L’obiettivo è quello di costruire un po’ alla volta un capitale che, in virtù dei rendimenti, supererà la somma dei versamenti periodici sostenuti. Il PAC si rivolge non solo a chi finalmente decide di uscire dalla liquidità, ma anche a chi vuole maturare un capitale per realizzare i propri progetti o, appunto, integrare il futuro assegno pensionistico pubblico.

Ma come scegliere, in ogni caso, il prodotto più adatto alle proprie esigenze? Come sempre, affidarsi al “fiuto” può rivelarsi pericoloso – specialmente quando si parla di materie finanziarie. Esistono però i consulenti, figure professionali dedicate proprio a questo: offrire al cliente una consulenza personalizzata per guidarlo verso una scelta consapevole.