Previdenza: la deducibilità fiscale dei contributi versati

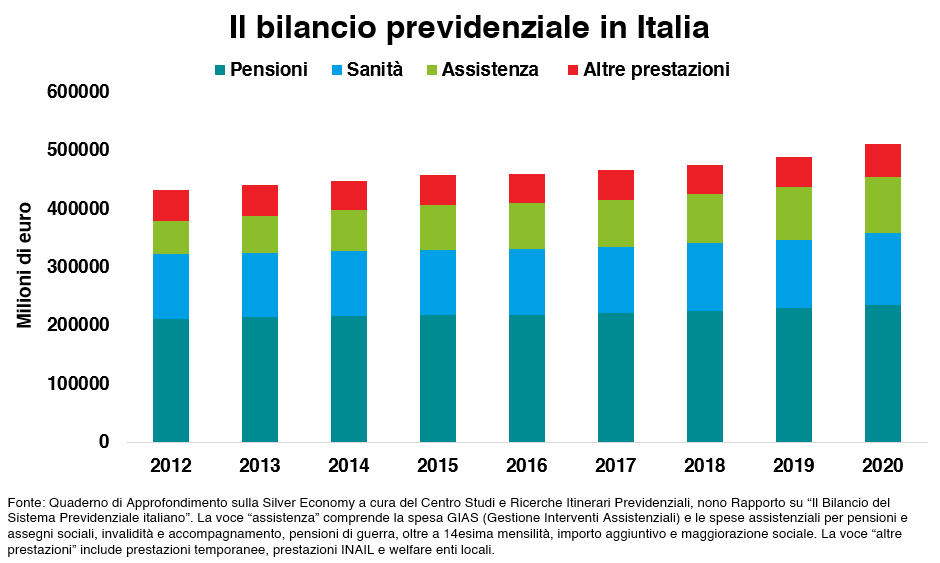

Quanto spendiamo in previdenza? La situazione nel nostro Paese è descritta molto bene da Itinerari Previdenziali nel Quaderno di Approfondimento intitolato “Silver Economy, una nuova grande economia. Chi sono, cosa fanno e cosa desiderano i Silver italiani”. Dai dati elaborati nel nono rapporto sul bilancio del sistema previdenziale italiano risulta che la spesa per prestazioni sociali nel 2020 è stata di oltre 510 miliardi di euro, “pari al 53,93% dell’intera spesa pubblica italiana e al 64,6% delle entrate”.

A confronto con il 2012, l’aumento è stato del 18%, essenzialmente per via delle tre voci principali: assistenza, sanità e pensioni. Una spesa che già oggi appare abbastanza consistente, soprattutto se la si paragona agli “appena” 62,3 miliardi per scuola, università e ricerca.

Ma non è tanto questo il punto. Il punto è soprattutto che – con una popolazione che aumenta per effetto della maggior durata media della vita di uomini e donne e nonostante il calo delle nascite e le culle vuote – saremo di più, e sempre più vecchi. Quindi mediamente più fragili e bisognosi di cure. Ne consegue che la spesa pubblica per assistenza, sanità e assegni pensionistici è destinata ad aumentare.

E i giovani? In termini di quantità, il loro vivaio si sta impoverendo. E questo già oggi pesa sui versamenti alle casse previdenziali. Insomma: la coperta è corta e si accorcerà ancora. Per farla breve: il nostro Stato spende molto in pensioni, e sempre meno può permetterselo. Come sormontare il problema?

Ne abbiamo già parlato, ma è importante ricordarlo: poiché la coperta della previdenza pubblica si fa sempre più corta – anche alla luce delle proiezioni demografiche, che parlano chiaro: saremo sempre di più, e sempre più “senior” – è saggio prepararsi con precise iniziative personali. Come l’investimento in un fondo pensione. Insomma: da responsabilità pubblica, la cura di sé nella terza e quarta età deve giocoforza diventare responsabilità privata.

Previdenza integrativa e benefici fiscali: la deducibilità

E come vi abbiamo già detto, dell’importanza di costruirsi un reddito da pensione più corposo con l’ausilio degli strumenti offerti dalla previdenza complementare e integrativa è molto consapevole anche il nostro Stato, che all’investimento previdenziale riconosce tutta una serie di agevolazioni fiscali. A cominciare dalla deducibilità dei versamenti. Come funziona, esattamente?

È presto detto. I versamenti alle forme pensionistiche complementari (individualmente o collettivamente con la partecipazione del proprio datore di lavoro) si possono dedurre dal reddito dichiarato. In altre parole, li possiamo sottrarre dal reddito che va a costituire la base imponibile sulla quale vengono calcolate le imposte, riducendolo. L’imposizione fiscale avviene, lo sappiamo bene tutti, per aliquote. Un’aliquota del 25% fa sì che il 25% di quel reddito imponibile vada in imposte. Ma se il reddito imponibile si abbassa, in virtù della deduzione, allora scende anche la cifra che dovremo pagare. E in alcuni casi può addirittura scendere lo scaglione. Non è male.

Come funzionano la deduzione e le altre agevolazioni?

Ogni anno si possono dedurre al massimo 5.164,57 euro. E attenzione: non solo sul reddito da lavoro dipendente. Il reddito dal quale effettuare la deduzione può infatti derivare anche da attività autonoma, d’impresa o altro. Si possono poi eventualmente dedurre i versamenti effettuati a favore di un familiare fiscalmente a carico: in questo caso, la deduzione concorre alla formazione dei suddetti 5164,57 euro.

Ma le agevolazioni fiscali, quando si parla di previdenza complementare e integrativa, non finiscono qui. Sui rendimenti è infatti prevista un’imposta annua sostitutiva dell’IRPEF alla quale è applicata un’aliquota del 20%, più conveniente del 26% che si applica alla maggior parte delle forme di risparmio finanziario.

Previdenza “fai-da-te”? No: parlatene con il vostro consulente

Insomma, la previdenza integrativa è una necessità individuale e anche un gesto di solidarietà generazionale.

Per chi fosse interessato ad approfondire il tema, il consiglio è quello di rivolgersi al proprio consulente, in modo da trovare insieme le soluzioni più adatte alla propria situazione specifica. Considerando, come sempre, orizzonte temporale, propensione al rischio, obiettivi personali e familiari e via dicendo. La regola d’oro dell’evitare il “fai-da-te” vale in questo caso più che mai. Tenetelo a mente.