La pensione? Non è affatto una cosa "da vecchi"

È un luogo comune piuttosto diffuso che la pensione sia qualcosa a cui pensare solo quando si è in “uscita” dal mondo del lavoro. Ma preoccuparsene a questo punto potrebbe non consentire più di tutelare il proprio stile di vita per gli anni a venire, per la seconda vita.

Questa affermazione è particolarmente valida in un contesto in cui le condizioni socio-economiche stanno cambiando rapidamente.

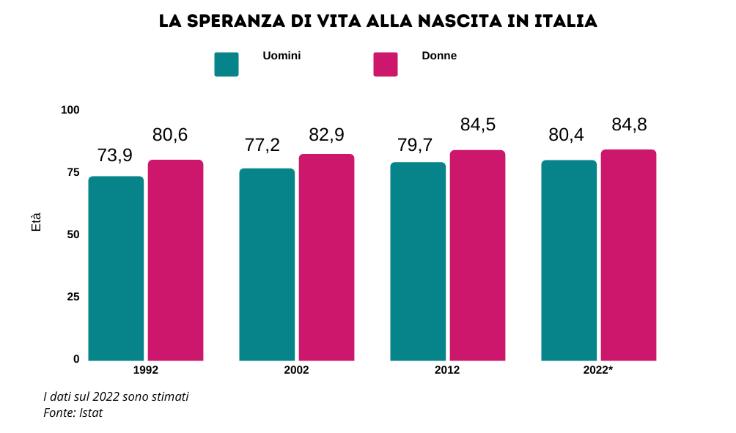

L’aumento delle spese pensionistiche, dovute all’allungamento della vita media degli individui, e l’abbassamento del numero di giovani contribuenti, causate dalla riduzione del tasso di natalità, hanno messo a dura prova nel tempo il sistema pensionistico e hanno rese necessarie nuove regole di calcolo delle pensioni, più sostenibili per i conti pubblici.

Inoltre, come in ambito internazionale, anche in Italia sono state istituite e incentivate forme previdenziali complementari da affiancare alla pensione pubblica per offrire ai futuri pensionati un reddito più adeguato alle necessità del domani.

Come funziona la previdenza complementare?

Tutti possono aderire alla previdenza complementare, l’adesione è volontaria e non è necessario essere lavoratore per attivare il proprio salvadanaio previdenziale. Ad esempio i genitori e parenti possono aprire un fondo pensione aperto intestato ai propri figli, sostenendoli quando non sono ancora autonomi economicamente o integrandone i versamenti quando potranno iniziare ad alimentarlo in autonomia.

Esistono diverse soluzioni tra cui scegliere, dai fondi pensione aperti, ai fondi pensione negoziali, ai piani individuali pensionistici di tipo assicurativo.

Nel caso dei fondi pensione aperti, l’aderente effettua dei versamenti, anche di ammontare contenuto e con periodicità in linea con le proprie capacità di risparmio, che vengono investiti sui mercati finanziari perché accumulino un rendimento nel tempo. Ricordiamo, l’investimento non è garanzia di rendimento e si possono verificare oscillazioni sui mercati che possono causare perdite, ma la previdenza, che ha un orizzonte temporale di lungo termine e può sfruttare le agevolazioni fiscali che le sono riconosciute consente di mitigare i rischi, permettendo di guardare con più serenità al futuro.

I punti di forza: flessibilità e vantaggi fiscali

Tra i “pro” delle forme previdenziali complementari c’è la flessibilità.

Non ci sono vincoli di importo ed è sempre possibile modificare le proprie scelte contributive nel tempo. Inoltre, si possono richiedere delle anticipazioni per far fronte a spese impreviste o per realizzare i propri sogni: ad esempio si può richiedere fino al 75% delle somme accantonate per spese mediche o, trascorsi 8 anni dall’adesione, per acquistare o ristrutturare la prima casa e fino al 30% per progetti personali come un master, un viaggio o l’avvio di un progetto imprenditoriale.

E questo è uno dei motivi che rende la previdenza integrativa molto vantaggiosa se attivata da giovani o anche da giovanissimi.

Inoltre, queste forme previdenziali godono di particolari agevolazioni fiscali non previste da nessun’altra forma di risparmio: dall’applicazione di una minore tassazione sui rendimenti finanziari rispetto ad altre forme di risparmio, alla deducibilità dei contributi versati che consentono di risparmiare sulla tassazione Irpef.

Cosa fare prima di aderire alla previdenza complementare?

Prima di aderire a una forma previdenziale complementare è essenziale valutare la propria sensibilità al rischio, gli obiettivi di rendita che si desidera conseguire il numero di anni che rimangono al pensionamento.

Ad esempio, se si sceglie una soluzione azionaria è ragionevole aspettarsi guadagni potenzialmente più elevati nel lungo periodo, ma è possibile che si verifichino anche oscillazioni più importanti nei singoli anni e quindi delle riduzioni sul capitale. Se si è molto giovani, con un lungo orizzonte temporale prima del pensionamento, si possono accettare rischi maggiori per raggiungere guadagni potenzialmente più elevati, perché la durata dell’investimento può consentire di recuperare eventuali rendimenti negativi.

Altro elemento molto importante da considerare sono le spese fisse e i costi annuali di gestione, che possono influire significativamente sulla rendita futura.

Uno strumento utile per comprendere e confrontare le diverse forme previdenziali è l’Indicatore Sintetico dei Costi (ISC), che tutti i prodotti previdenziali devono pubblicare e aggiornare annualmente: disponibile sia nella documentazione d’offerta del prodotto sia sul sito della COVIP, l’autorità di vigilanza delle forme pensionistiche complementari.

Prima di aderire a una forma previdenziale complementare il consiglio è sempre quello di farsi affiancare da un consulente finanziario esperto, in grado di guidare ciascun cliente verso la soluzione più adatta al suo profilo e alle sue specifiche esigenze.

E per saperne di più, puoi ascoltare la puntata dedicata al tema del podcast “In Spiccioli”, prodotto da Will per Amundi e Crédit Agricole con l’obiettivo di trasmettere agli ascoltatori le basi dell’educazione finanziaria.

Perché la conoscenza è il primo passo verso scelte consapevoli.

E per saperne di più, puoi ascoltare la puntata dedicata al tema del podcast “In Spiccioli”, prodotto da Will per Amundi e Crédit Agricole con l’obiettivo di trasmettere agli ascoltatori le basi dell’educazione finanziaria.

Perché la conoscenza è il primo passo verso scelte consapevoli.