Gestire i risparmi con l’inflazione in vigorosa risalita

A che punto è l’inflazione? Secondo Eurostat, l’Ufficio statistico europeo, a gennaio i prezzi al consumo nell’area euro hanno segnato un +5,1% su base annua, dal +5% del mese prima. Nell’intera Unione Europea l’inflazione è cresciuta del +5,6% annuo. E l’Italia? Secondo l’Istat, ha raggiunto i massimi dall’aprile del 1996, soprattutto a causa dei prezzi dell’energia: +1,6% su base mensile e +4,8% su base annua, dal +3,9% del mese precedente.

L’inflazione resta in primissimo piano

Insomma, l’inflazione rimane decisamente in primo piano. E non solo sul Vecchio Continente: basti pensare che negli States i prezzi al consumo a gennaio sono saliti al +7,5% sull’anno, dal +7% di dicembre, ai massimi dal 1982, mentre nel Regno Unito l’aumento del costo dell’energia ha portato il tasso annuale dei prezzi al consumo al +5,5% a gennaio, il tasso più elevato dal marzo del 1992.

Di fronte a questi dati, che fanno seguito a una serie di aggiornamenti sul tasso di crescita dei prezzi sempre più consistente, la domanda è: come gestire i risparmi di fronte alla prospettiva di un’inflazione in vigorosa risalita? Ma, innanzitutto, vediamo di capirci: che cos’è, esattamente, l’inflazione?

Cosa c’è da sapere sull’inflazione

L’inflazione è l’aumento generale dei prezzi di beni e servizi in un dato periodo di tempo. Questo aumento ha una conseguenza che si può toccare con mano abbastanza a stretto giro: è la diminuzione del potere d’acquisto del denaro. Se i prezzi vanno su, una stessa quantità di denaro permette di accedere a una quantità minore di beni e servizi. Che detto così, ci rendiamo conto, suona ancora troppo astratto. E allora consentiteci di fare un esempio concretissimo, che è nelle tasche di tutti.

Nel febbraio del 2021, un litro di benzina costava circa 1,5 euro. Un anno dopo, ne costava 1,9 circa. Ciò vuol dire che se l’anno scorso con 20 euro mettevamo nel serbatoio della nostra fidata utilitaria circa 13 litri di benzina, nel febbraio di quest’anno riuscivamo a mettercene 10 o poco più. La banconota è esattamente la stessa – 20 euro – ma la “ricarica” è un po’ più leggera. Lo stesso vale per altri beni: pane, pasta, latte e via dicendo.

Ma cos’è che determina l’inflazione?

Questo incremento dei prezzi può avere una radice:

- monetaria: causata cioè da variazioni della quantità di moneta circolante e del credito;

- reale: vale a dire provocata da una variazione dei fattori che incidono sulla domanda e sull’offerta di beni e servizi, per esempio un aumento del costo del lavoro o di altri fattori produttivi, un incremento del prezzo dei beni importati, una variazione del tasso di cambio e via dicendo.

Quella che stiamo sperimentando oggi è un’inflazione di natura reale: sale il prezzo delle materie prime e, a cascata, sale il costo della produzione dei beni finali. Dunque, a chi li acquista servono più soldi per potervi accedere. Alla base, due fattori: le strozzature dell’offerta e la ripresa della domanda dei consumatori dopo le prime fasi della pandemia di Covid-19.

Per chi investe, l’obiettivo è lo stesso di sempre: fatta salva la quota di risparmio che è bene tenere sotto forma di liquidità – e che, lo ricordiamo, dovrebbe corrispondere approssimativamente al reddito netto di due mesi, anche se la cosa è molto soggettiva – occorre costruire un portafoglio d’investimento in grado di contrastare il potere erosivo dell’inflazione.

Come costruire un portafoglio che contrasti l’inflazione?

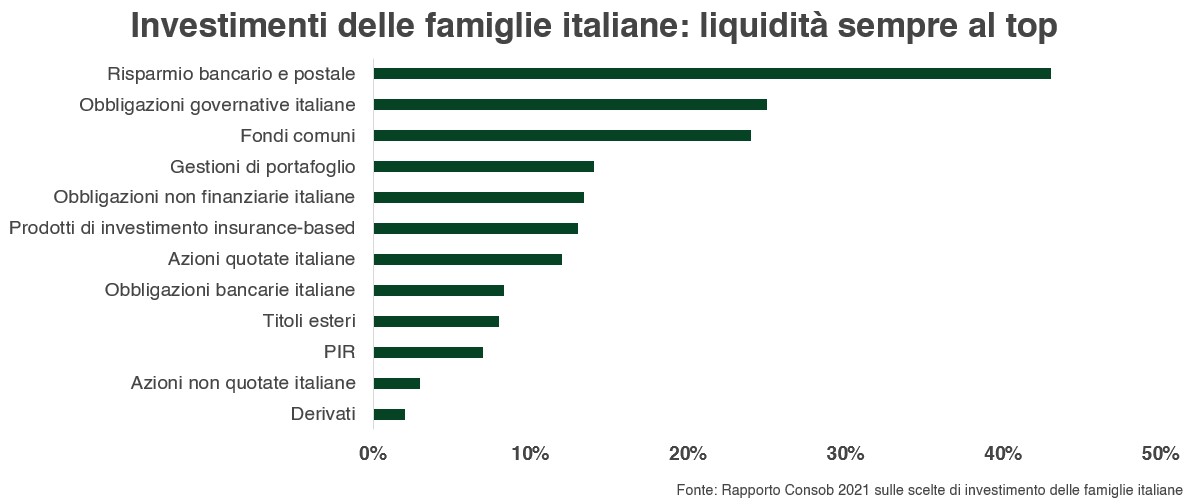

Molti italiani sono risparmiatori. Non tutti i risparmiatori, però, sono investitori. E anche gli italiani che investono, ci dice Consob nel suo più recente Rapporto sulle scelte di investimento delle famiglie italiane, non sempre lo fanno nel modo più corretto. Nei portafogli dei decisori finanziari sentiti nell’ambito della sua indagine, infatti, la Commissione Nazionale per le Società e la Borsa ha riscontrato ancora una quota molto consistente di strumenti di liquidità. Al primo posto persistono infatti certificati di deposito e buoni fruttiferi postali, posseduti dal 43% delle famiglie.

Manca ancora la consapevolezza di quanto la difesa del capitale dall’inflazione sia importante per gli investimenti. Puntare molto – o tutto – sulla liquidità o su attività finanziarie che forniscono rendimenti slegati dalla dinamica dei prezzi non è proprio il top. Cosa fare, quindi?

Come gestire i risparmi con l’inflazione in rialzo?

Ogni portafoglio ha un suo rendimento complessivo, dato dalla somma del rendimento di ogni singolo strumento in esso contenuto.

In un contesto di rendimenti bassi e di inflazione strutturale più elevata, il rebus in tema di investimenti è come aumentare il potenziale del rendimento reale ovvero il rendimento offerto da un investimento al netto dell’erosione di valore operato proprio dall’inflazione.

Occorre andare oltre l’ambito delle obbligazioni tradizionali e ricercare soluzioni diversificate e resilienti all’inflazione.

Ma quali sono queste asset class? Ad esempio le obbligazioni indicizzate all'inflazione1, le soluzioni a tasso variabile2 e i titoli Value3 e con dividendi elevati. In ogni caso, la parola d’ordine degli investitori dovrebbe essere sempre “selezione”. E in questo è bene rivolgersi a un consulente professionale che ci saprà aiutare a cogliere le opportunità più adeguate e interessanti sul mercato

- Titoli obbligazionari che possono contribuire a proteggersi dal rischio di inflazione perché aumentano di valore durante i periodi inflazionistici. Le obbligazioni indicizzate all'inflazione sono legate ai costi dei beni di consumo misurati da un indice di inflazione, come l'indice dei prezzi al consumo (IPC).

- un tasso di interesse variabile è un tasso di interesse che cambia periodicamente, al contrario di un tasso di interesse fisso (o invariabile). I tassi variabili seguono l’andamento del mercato o tracciano un indice o un altro tasso di interesse di riferimento.

- Value: titoli ritenuti sottovalutati tenuto conto dei risultati della società sottostante.