La buona consulenza ti salva dal “senno di poi”

Il pregiudizio del senno di poi è un fenomeno psicologico che porta le persone a convincersi, dopo un evento, di averlo previsto con precisione prima che accadesse. Questo atteggiamento può far credere di essere in grado di prevedere con precisione altri eventi. Il “bias”, ossia la distorsione, del senno di poi viene studiato nell’ambito della finanza comportamentale perché è un errore piuttosto comune presso gli investitori.

Allora la domanda è: come evitare di cadere in questo tranello?

Distorsioni cognitive: se le conosci impari a gestirle

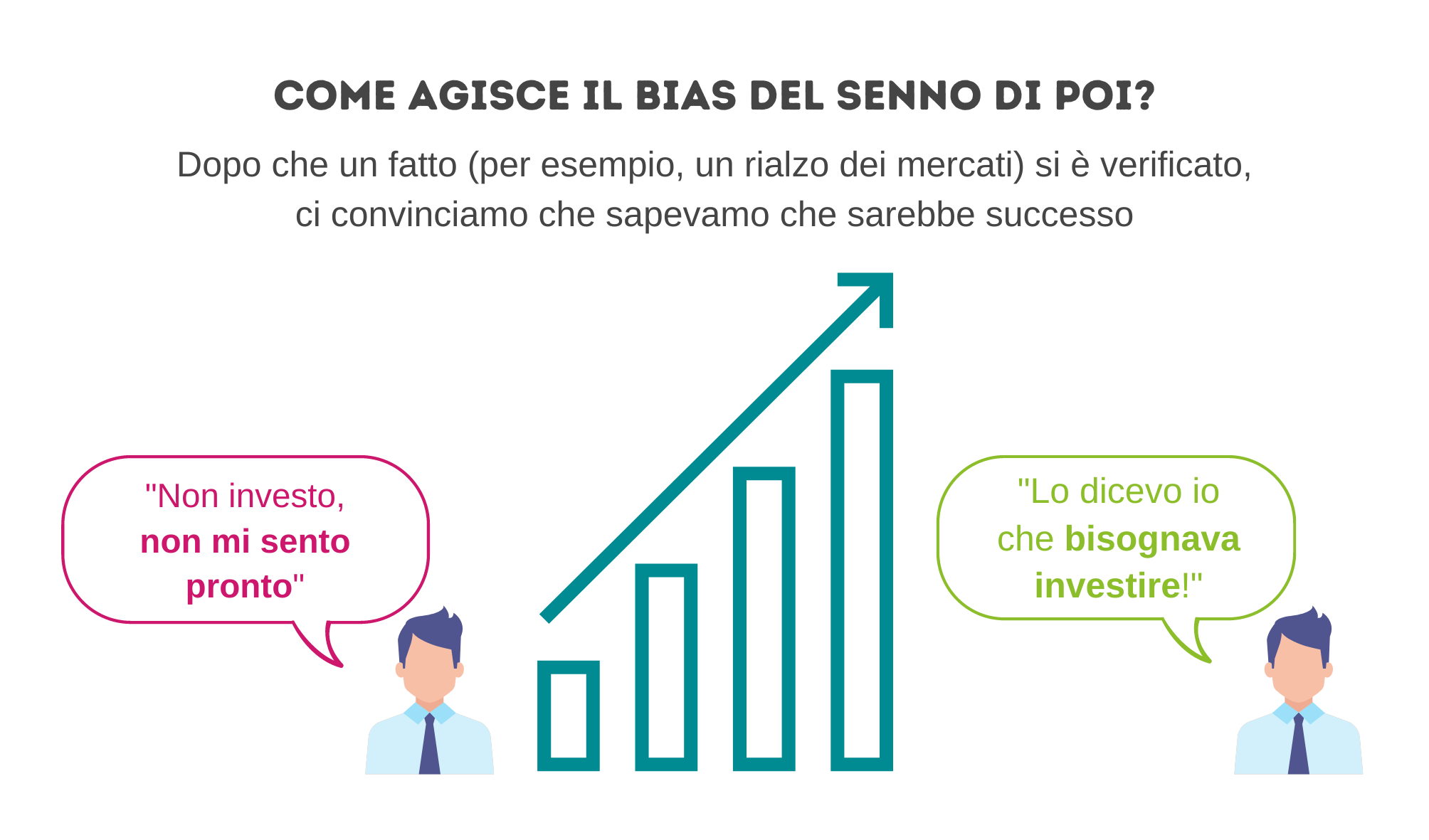

Il bias del senno di poi si manifesta quando una persona guarda indietro a un evento e si convince di averne previsto l’esito, anche se non ha agito in base a quella “previsione”. Questo porta a sopravvalutare il proprio intuito. E incrementa il rischio di assumere decisioni sbagliate in futuro.

Facciamo un esempio, per capire meglio di cosa stiamo parlando. I risparmiatori sono spesso frenati dalla paura. Di fronte a un rialzo dei mercati, però, si pentono di non aver investito. Con il rimpianto, può arrivare anche il pensiero di averlo sempre saputo. “Perché non ho dato retta al mio istinto?”, si chiede l’investitore mancato. Se guardiamo bene, il rialzo era una delle tante possibilità sul tavolo: qualunque di esse si realizzi, l’investitore si convince di averla prevista.

Cosa c’è alla base del pregiudizio del senno di poi?

Cosa c’è alla base del pregiudizio del senno di poi?

Di base, c’è il modo stesso in cui noi registriamo dati, fatti ed eventi nella nostra memoria. Più nello specifico, noi tendiamo a ricordare in modo selettivo soltanto le informazioni che confermano ciò che sappiamo o che crediamo sia vero. Siamo poi particolarmente suscettibili al pregiudizio del senno di poi perché ci dà conforto credere che il mondo sia prevedibile e quindi in qualche modo ordinato. Di più: ci conforta convincerci che possediamo le capacità per prevedere la direzione degli eventi.

In conseguenza di ciò, gli eventi imprevedibili – lo scoppio di una bolla speculativa, per esempio, o anche solo il calo di un titolo – diventano già previsti. Ciliegina sulla torta, tutto ciò ci restituisce un’immagine positiva di noi stessi, perché noi siamo quelli che avevano già capito benissimo come sarebbe andata a finire.

Ricapitolando: ogni volta che accade qualcosa che non avevamo previsto e che non avevamo, di fatto, gli strumenti per prevedere, cerchiamo comunque di dargli un senso creando nella nostra testa un filo narrativo che porta a una conclusione univoca: noi sapevamo benissimo che sarebbe andata a finire così.

Senno di poi e investimenti: il ruolo della consulenzA

Convincersi di essere in grado di prevedere gli esiti di una scelta o di un evento può portare a un eccesso di fiducia e, quindi, a selezionare i propri investimenti secondo criteri non solidissimi. E qui sì che l’esito potrebbe non essere piacevole.

Come evitarlo? La soluzione si articola in tre punti, piuttosto semplici da seguire (soprattutto se si comincia dal terzo):

- prendere atto che siamo esseri emotivi e non razionali, e che ciò che non conosciamo o che non possiamo controllare ci mette ansia;

- capire che la nostra mente mette in atto strategie per combattere quest’ansia, tra cui l’illusione di sapere tutto fin dal principio perché il nostro intuito è “infallibile”;

- affidarci a un consulente finanziario che ci affianchi nelle decisioni di investimento.

La consulenza di esperti o professionisti ci può offrire una visione oggettiva e imparziale delle situazioni, delle alternative e dei possibili scenari. Può aiutare a chiarire gli obiettivi, a identificare i rischi e le opportunità, a valutare le conseguenze e a scegliere la soluzione più adeguata in base ai criteri solidi e oggettivi stabiliti in partenza.

Ma il consulente finanziario non ci dà solo un supporto tecnico o informativo: ci accompagna anche nell’acquisizione di un set di conoscenze e competenze che, fra le altre cose, ci possono aiutare a riconoscere e tenere al loro posto le distorsioni cognitive che hanno accompagnato l’evoluzione del nostro pur notevole cervello fino ad oggi.

Consulente finanziario: un alleato al nostro fianco

Una consulenza finanziaria ben impostata può stimolare la riflessione critica e l’assunzione di responsabilità, rendendoci più consapevoli e preparati ad affrontare le sfide future. Insomma, possiamo avvalerci di un alleato in grado di darci consigli e indicazioni utili su ogni aspetto del risparmio: non solo finanziario ma anche previdenziale, fiscale, successorio, immobiliare, aziendale. Ed emotivo.

Il consulente ha gli strumenti per aiutare il cliente a gestire le emozioni e a prendere le migliori decisioni per ottenere un migliore rendimento nel lungo termine.